Тающие запасы валюты и депозиты

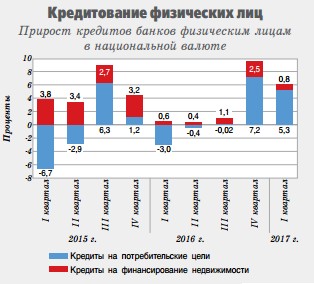

Невысокие темпы роста вкладов физических лиц в банках по-прежнему позволяют говорить о направлении полученных от продажи валюты рублей (а население за первый квартал на чистой основе продало 500 млн долларов) преимущественно на потребительский рынок, констатирует представитель Нацбанка. Одновременно по мере снижения процентных ставок в качестве альтернативного источника поддержания потребительского спроса возрастает роль кредитов. За квартал потребительские кредиты выросли на 5,3% (годом ранее — снизились на 3%).

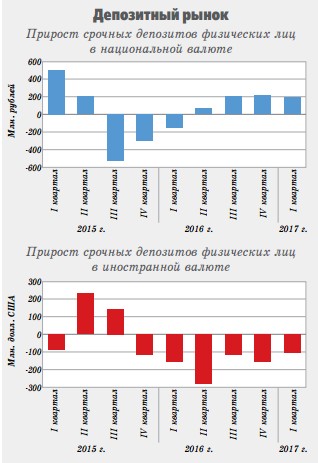

Эксперт также анализирует рублевый сегмент депозитного рынка. Срочные рублевые депозиты населения за квартал выросли на 6,5%. «При этом с каждым месяцем наблюдалось постепенное замедление их прироста, а без учета начисленных процентов в марте произошло даже снижение остатка депозитов», — признает эксперт. Эти процессы можно объяснить уменьшением процентных ставок на депозитном рынке: средние ставки по новым срочным рублевым депозитам физлиц в марте составили 10,9%, снизившись по сравнению с декабрем 2016 г. на 3,4 процентного пункта. Но Мурин призывает учитывать и другие факторы, в частности, завершение сроков безотзывных договоров сроком на 1 год, заключенных в марте прошлого года перед введением подоходного налога на проценты по вкладам согласно декрету № 7.

«Кроме того, часть банков, ранее предлагавших своим клиентам более привлекательные условия, чем в среднем по рынку, в марте 2017 года пересмотрели свою политику. В результате ускоренного снижения процентных ставок до сопоставимого с другими банками уровня они столкнулись с оттоком вкладов. Собственно, на несколько этих банков и пришлась основная сумма снижения вкладов физических лиц в целом по банковскому сектору», — обращает внимание эксперт.

По его оценке, о сохранении привлекательности рублевых вкладов свидетельствует то, что объем вновь привлеченных срочных депозитов в первом квартале сложился на максимальном уровне за последние пять кварталов.

Мурин также обращает внимание на то, что, учитывая существенную разницу в доходности, многие вкладчики выбирают безотзывные вклады. Средняя процентная ставка по вновь привлеченным депозитам такого типа в марте 2017 года сложилась на уровне 12,8%. Из них 63% вкладов являются краткосрочными со средней доходностью 11,4%, 37% — долгосрочными с доходностью 15,2%.

Деньги есть, кредитовать некого

Средняя процентная ставка по новым кредитам в белорусских рублях (без учета льготных кредитов) в марте 2017 г. уменьшилась по сравнению с декабрем 2016 г. на 3,6 процентного пункта до 16,9%. «Фактически это уровень 2005 г., несмотря на менее благоприятные внешние условия функционирования экономики. Вместе с тем объемы кредитования экономики остаются сдержанными», — признает регулятор. Требования банков и Банка развития к экономике за первый квартал уменьшились на 3,1%, причем существенное влияние на этот показатель оказало «списание в январе 2017 г. Банком развития безнадежной задолженности на внебалансовые счета, а также переоценка валютной составляющей вследствие укрепления белорусского рубля». Без учета этого требования банков и Банка развития к другим секторам экономики выросли за январь — март на 1,3%. При этом наблюдался опережающий рост рублевого кредитного портфеля по сравнению с валютным — 0,8 и 0,2% соответственно.

В январе 2017 г. коэффициент закредитованности составил 315%, а доля нерентабельных и низкорентабельных предприятий — 61%. Доля предприятий, имеющих плохое экономическое положение, остается на уровне более 30%, испытывающих недостаток оборотных средств — более 60%. «Следует отметить, что именно объем закредитованности, а не стоимость обслуживания кредитов оказывает основное давление на финансовое состояние предприятий», — отмечает специалист.

При этом у многих банков регулятор наблюдает рост требований к экономике, преимущественно в рублях, «у некоторых из них увеличение за три месяца характеризуется двузначными числами». «Это подтверждает, что даже в складывающихся непростых условиях функционирования экономики находятся и платежеспособные клиенты, и окупаемые инвестиционные проекты», — резюмирует Мурин.

Он также подчеркивает, что со снижением процентных ставок торопиться не следует. «Поспешные решения, как правило, приводят не к ожидаемому, а к противоположному результату. В частности, Национальный банк уже неоднократно показывал последствия быстрого снижения процентных ставок на примере долговой нагрузки на предприятия. Вместо ожидаемого уменьшения с высокой вероятностью можно получить ее рост в силу ускорения девальвационных и инфляционных процессов. Негативные последствия от роста цен, безусловно, затрагивают и население. Это и снижение реальных доходов, и риски обесценения сбережений — вопросы, которые сегодня в наибольшей степени волнуют наших граждан», — обращает внимание начальник управления, заверяя, что Нацбанк «намерен обеспечить проведение взвешенной антиинфляционной политики», направленной на поддержание реальных процентных ставок на положительном уровне и поступательное снижение их номинальной величины.